Der Weltraum – ein knallhartes Geschäft

Die Raumfahrtindustrie könnte bis 2030 die symbolische Grenze von einer Bio. Dollar überschreiten und damit doppelt so viel wert sein wie heute. Dennoch schneiden die meisten Branchenakteure an der Börse schlecht ab. Ist das der richtige Zeitpunkt, um zu investieren?

Bertrand Beauté

Ein riesiger Konvoi, der Richtung Kiew unterwegs ist. Horror in den Strassen von Butscha. Die verwüsteten Gebäude von Soledar. Seit Februar 2022 dokumentieren Satellitenfotos den Krieg in der Ukraine beinahe in Echtzeit. Mit unglaublicher Genauigkeit zeigen sie Waffen, Gebäude und die Trostlosigkeit der Schlachtfelder. Alle sind mit einem Copyright-Stempel versehen: Maxar Technologies. Das 2017 gegründete US-Unternehmen steht im Mittelpunkt der Berichterstattung.

Maxars neuer Ruhm ist alles andere als anekdotisch und spiegelt eine bedeutende Wende bei der Nutzung des Weltraums wider. «Historisch gesehen hat sich der Raumfahrtsektor jahrzehntelang um die öffentlichen Raumfahrtagenturen (die amerikanische NASA, die europäische ESA oder auch Roscosmos in Russland) herum entwickelt, begleitet von angestammten Akteuren der Verteidigungsindustrie (Boeing, Lockheed Martin, Airbus, Dassault)», erklärt Maxime Puteaux. Der Berater bei Euroconsult hat sich auf die Raumfahrtindustrie spezialisiert. «Aber seit Beginn des 21. Jahrhunderts keimt eine privat initiierte Raumfahrtindustrie auf, mit einer Vielzahl von Start-ups, die den Weltraum erobern wollen.»

Dieser Trend kommt aus den USA und wird als «New Space» bezeichnet, im Gegensatz zum «Old Space», der von den Neueinsteigern als alternde und verkrustete Industrie wahrgenommen wird. «Der phänomenale Rückgang der Kosten für den Zugang zum Weltraum war der Auslöser der New-Space-Bewegung», erklärt Emmanuelle David, geschäftsführende Direktorin des EPFL Space Center, in einem Gespräch mit «Swissquote Magazine». «Dadurch konnten kleine Unternehmen, aber auch Forschungslabors ihre eigenen Satelliten starten – was vorher Staaten vorbehalten war.»

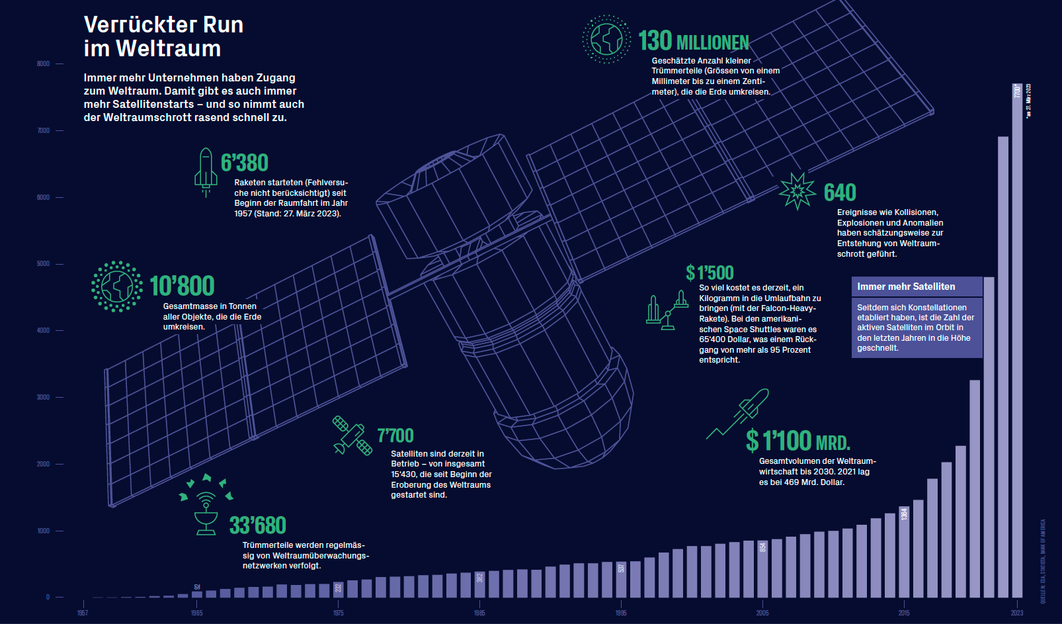

Rekord: Allein 2022 wurden 180 Raketen in den Weltraum geschossen, 44 mehr als 2021

So zählte die Firma Spacetech Analytics 2021 über 12’000 «Space Tech Companies». Dieser Anstieg ist geradezu explosionsartig, denn vor zwei Jahrzehnten gab es nur eine Handvoll. Die Fülle an neuen Akteuren spiegelt sich in den Zahlen wider: Laut einem Beitrag in der wissenschaftlichen Zeitschrift «Nature» wurden allein 2022 180 Raketen in den Weltraum geschossen, 44 mehr als 2021. Ein Rekord. Auch diese Leistung ist beispiellos: 2022 wurden 2’469 Satelliten in die Umlaufbahn gebracht, 36 Prozent mehr als 2021 (1’813) und fast doppelt so viele wie 2020 (1’272). Und das ist noch nicht alles: Einer Studie zufolge, die Euroconsult im Dezember 2022 veröffentlicht hat, sollen zwischen 2022 und 2031 fast 24’500 Satelliten gestartet werden, das heisst durchschnittlich 2’500 pro Jahr. Wie die Bank of America in einem Bericht Anfang 2023 darlegte, dürfte somit der weltweite Raumfahrtmarkt bis 2030 ein Volumen von 1,1 Bio. Dollar erreichen. Zum Vergleich: 2021 waren es 469 Mrd. Dollar.

Viele New-Space-Akteure sind an die Börse gegangen, insbesondere 2020 und 2021, um ihre Entwicklung zu beschleunigen und sich einen Teil dieses Marktes zu sichern. Aber heute ist die Bilanz erschreckend: Die meisten New-Space-Aktien sind abgestürzt. Der Titel der seit 2021 börsenkotierten US-Firma Astra hat innerhalb von zwei Jahren 98 Prozent ihres Werts verloren. Ähnliches gilt für BlackSky oder Satellogic, die seit ihrem Börsengang um 90 beziehungsweise 60 Prozent gefallen sind. Die Liste der Enttäuschungen ist ziemlich lang.

Ist New Space also nur eine Finanzblase, die mitten im Flug platzt? «Die Fundamentaldaten von New Space sind robust», antwortet Maxime Puteaux. «Wir erleben eine Marktkorrektur, die diejenigen Akteure bestraft, die das Pferd beim Schwanz aufgezäumt hatten und über SPACs an die Börse gegangen waren, obwohl sie keine ausgereiften Produkte auf den Markt bringen konnten. Sie verkauften surrealistische Prognosen, die den Börsianern vorgaukelten, mit dem Weltraum reich werden zu können. Als sie die Versprechungen nicht einhalten konnten, brachen ihre Aktien ein.» Und zwar mit Pauken und Trompeten, wie beispielsweise Virgin Orbit. Nachdem der Geschäftsmann Richard Branson seine Firma, die Raketen für den Start von Kleinsatelliten entwickelt, 2021 über eine SPAC an die Börse gebracht hatte, musste er im April 2023 einen Insolvenzantrag nach amerikanischem Recht stellen. Eine Pleite von vielen.

Für Thomas Coudry, Head of Tech Equity Research und New-Space-Spezialist bei Bryan, Garnier & Co, gibt es noch einen anderen Grund für diesen Börsenabsturz: «2022 haben alle Technologiewerte gelitten, und der New Space ist davon nicht verschont geblieben. Der Rückgang war umso stärker, als es sich bei den meisten Akteuren in diesem Sektor um Unternehmen in der Frühphase handelt, die für ihre Entwicklung einen hohen Kapitalbedarf haben. Und diese Art von Unternehmen hat besonders unter dem Anstieg der Zinssätze gelitten.»

«In den letzten Jahren haben sich viele Unternehmen ins Abenteuer gestürzt. Der Wettbewerb ist hart. Es wird nicht Platz für alle geben»

Thomas Coudry, Analyst bei Bryan, Garnier & Co

Dennoch konnten sich einige Akteure aus der Affäre ziehen. Die Aktie des in New York kotierten amerikanischen Satellitenbetreibers Iridium Communications ist innerhalb eines Jahres um mehr als 80 Prozent gestiegen. «Für die schwächsten New-Space-Firmen wird die derzeitige Periode sehr kompliziert verlaufen», sagt Maxime Puteaux. «Aber diejenigen, die in der Lage sind, mit möglichst wenig Aufwand schnell ein Produkt zu liefern, haben gute Karten.»

Vor diesem Hintergrund rechnen die Experten mit dem Ausbruch einer Fusions- und Übernahmewelle in der Branche. «In den letzten Jahren haben sich viele Unternehmen ins Abenteuer gestürzt. Der Wettbewerb ist hart. Es wird nicht Platz für alle geben», betont Thomas Coudry. Der Analyst von Bryan, Garnier & Co empfiehlt, sich besonders für Unternehmen zu interessieren, die öffentliche Mittel erhalten.

Steigende Ausgaben für Verteidigung

«Staatliche Aufträge werden im Raumfahrtsektor weiterhin wichtig sein, insbesondere im Verteidigungsbereich, der in den nächsten Jahren ein Schlüsselfaktor sein wird. Der Krieg in der Ukraine hat das Bewusstsein der Staaten für ihre Souveränität geschärft, was einen starken Anstieg der Verteidigungshaushalte zur Folge hat. Daher werden die New-Space-Firmen, die im Verteidigungssektor tätig sind, nach oben gezogen.»

Die Aktionäre von Maxar Technologies werden nicht das Gegenteil behaupten. Im Dezember letzten Jahres stimmten sie zu, ihre Anteile an dem weltweit führenden Unternehmen für Weltraumbeobachtung, das mit dem US-Militär zusammenarbeitet, an den Investmentfonds Advent International für 6,4 Mrd. Dollar zu verkaufen. Das entsprach einem Aufschlag von 129 Prozent pro Aktie.