ESG: Drei Buchstaben stellen die Finanzwelt auf den Kopf

An den Kriterien Ökologie, Soziales und Unternehmensführung führt kein Weg mehr vorbei, um die «Nachhaltigkeit» von Unternehmen zu beurteilen. Doch die Bewertungen der Ratingagenturen sind sehr unterschiedlich und für Privatanleger schwer zu durchschauen.

BERTRAND BEAUTÉ

ESG. Ein Akronym aus drei Buchstaben spielt in der Finanzwelt inzwischen eine Schlüsselrolle. «Alle börsenkotierten Grossunternehmen haben verstanden, dass ökologische, soziale und die Unternehmensführung betreffende Kriterien (ESG) unabdingbar sind», unterstreicht Franck Sabbah, verantwortlich für die Entwicklung von Vermögensverwaltungsaktivitäten bei Berenberg. «Wenn Sie keine ESG-Politik besitzen, bleiben Ihnen Finanzierungsquellen verschlossen.»

Die meisten börsenkotierten Unternehmen veröffentlichen infolgedessen neben den traditionellen Finanzberichten umfangreiche «Substainability Reports», die Anleger über nichtfinanzielle Risiken und Chancen insbesondere in den Bereichen Umwelt und Klimaschutz, Arbeitsbedingungen, Produktsicherheit und gute Unternehmensführung informieren sollen. «Ein ESG-Bericht umfasst heute mindestens 80 Seiten. Für die Unternehmen stellt das einen erheblichen Aufwand dar», führt Franck Sabbah weiter aus. «Grossunternehmen besitzen umfangreiche Ressourcen für die Umsetzung ihrer ESG-Politik. Bei kleineren Unternehmen ist das jedoch nicht der Fall. Wir müssen sie dabei unterstützen, ihren ESG-Ansatz deutlich zu machen. Doch alle Berichtspflichten zu erfüllen, ist für kleine Unternehmen nach wie vor schwierig.»

Der für die Geschäftsentwicklung bei Berenberg Verantwortliche nennt als Beispiel die italienische Firma Carel, die auf Steuerungssysteme für Klima- und Kühlanlagen spezialisiert ist. Das ESG-Rating, das MSCI an das Unternehmen vergeben hat, verbesserte sich von B im Jahr 2021 auf AA im Jahr 2023. «Das lag vor allem daran, dass das Unternehmen nachweisen konnte, dass seine Technologien dazu beitrugen, die Emissionen der Kunden zu reduzieren.»

«ESG-Rating-Systeme sind undurchsichtig»

Laura Kaliszewski, Global Head of Client Sustainable Investing bei Natixis Investment Managers

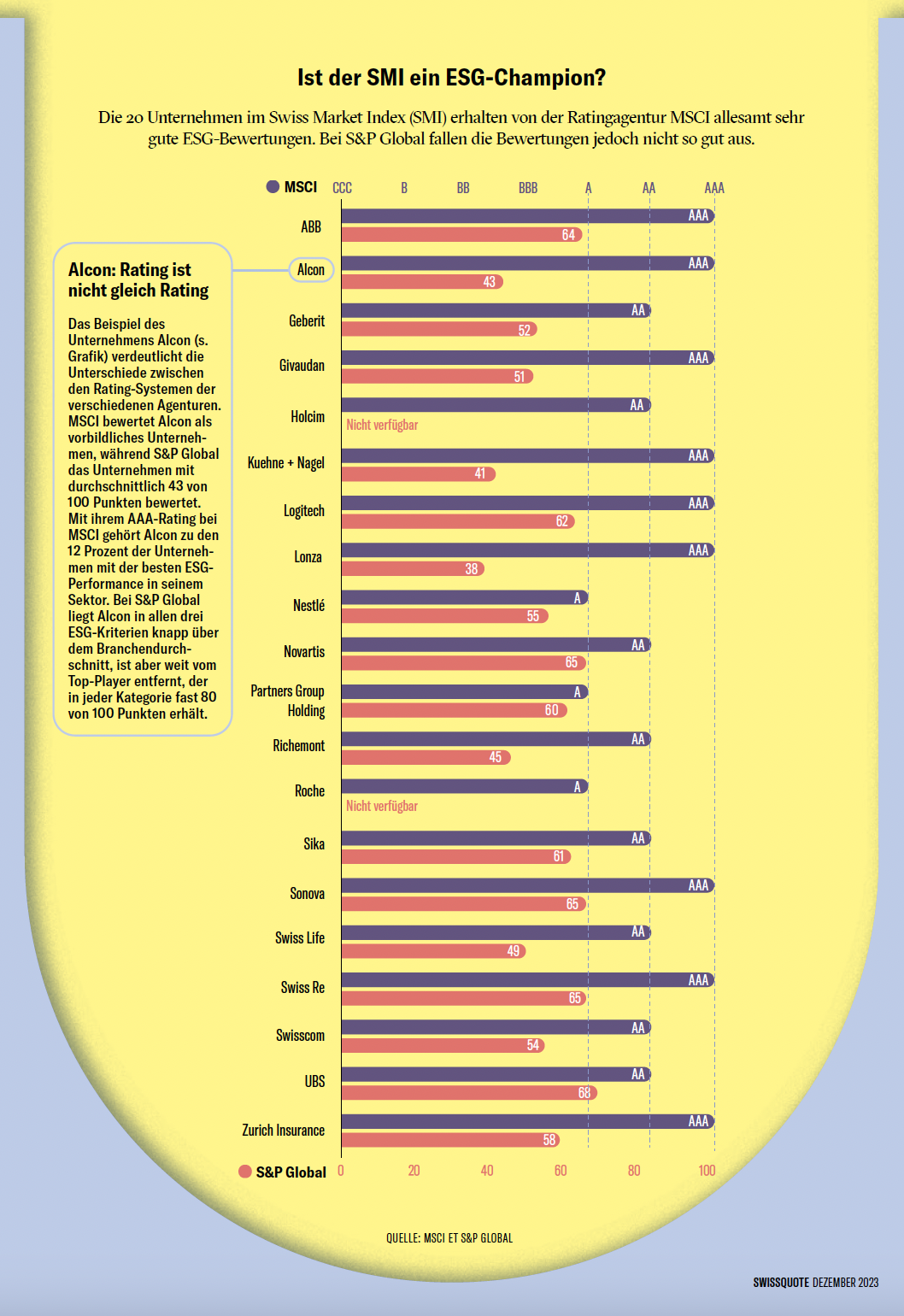

Ratingagenturen wie MSCI, Moody’s ESG, S&P Global, Refinitiv oder auch Morningstar (diese Aufzählung erhebt keinen Anspruch auf Vollständigkeit; weltweit gibt es mehr als 100 derartige Agenturen) ziehen die von den Unternehmen vorgelegten Nachhaltigkeitsberichte heran, wenn sie die Unternehmen einem ESG-Rating unterziehen. Ohne Bericht gibt es kein Rating oder – schlimmer noch – ein schlechtes Rating. Das Problem: Die Ratingagenturen sind sich untereinander selten einig. Im November 2022 wurde in der Fachzeitschrift «Review of Finance» eine wissenschaftliche Studie veröffentlicht, die zeigt, dass die Ratings je nach Agentur erheblich variieren.

«ESG-Rating-Systeme sind undurchsichtig», unterstreicht Laura Kaliszewski, Global Head of Client Sustainable Investing bei Natixis Investment Managers. «Wir bevorzugen Rohdaten von Unternehmen und erstellen unsere eigenen Ratings, die unsere Partner in aller Transparenz den Investoren erklären können.» Für Privatanleger ist es daher schwer, sich ein Urteil über die «Nachhaltigkeit» eines Unternehmens anhand von dessen ESG-Rating zu bilden, weil dieses Rating je nach Agentur unterschiedlich ausfallen kann.

Verstärkt wird dieses Problem dadurch, dass ESG-Angaben zwar häufig nach international anerkann-ESG-Angaben zwar häufig nach international anerkannten, freiwilligen Standards wie denen der Global Reporting Initiative (GRI) erfolgen. Doch globale einheitliche Verpflichtungen gibt es nicht – was den Vergleich der Unternehmen untereinander erschwert. «Für Anleger, aber auch für Fondsmanager würde eine Harmonisierung der Vorschriften eine erhebliche Vereinfachung bedeuten», erklärt Yili Wu, Sustainable Investing Strategist bei Global X ETFs. «Dass so etwas kommt, halte ich für eher unwahrscheinlich, weil sich die Interessen und Anforderungen vor allem zwischen den USA und Europa unterscheiden.» Zudem können Privatanleger dadurch verunsichert werden, dass Unternehmen, die die Umwelt stark belasten, gute ESG-Ratings aufweisen. Denn der Buchstabe «E», abgeleitet von dem englischen Begriff «Environment», also Umwelt, steht nur für eine Säule von ESG. Ein Unternehmen, das erhebliche Umweltschäden verursacht, kann somit ein schlechtes Rating im Bereich Umwelt zum Teil durch eine sehr gute Bewertung bei sozialen Aspekten und/oder bei der Unternehmensführung kompensieren. So hat beispielsweise MSCI das Unternehmen Glencore mit BBB, McDonald’s mit A, TotalEnergies mit AA und Coca-Cola mit AAA (das bestmögliche Rating) auf einer Skala von CCC bis AAA bewertet.

«Es mag überraschen, dass grosse Unternehmen, die hohe Umweltbelastungen verursachen, gute Ratings bei bestimmten ESG-Kriterien erhalten», führt Laura Kaliszewski weiter aus. Die Investoren müssen die Datenangaben sehr genau prüfen und dürfen nicht blind den ESG-Bewertungen folgen. «Doch wenn solche Unternehmen Massnahmen zugunsten des Klimas ergreifen, dann ist ihr Impact auf die Welt automatisch sehr viel grösser.» Um die Verlässlichkeit zu verbessern und den Vergleich zwischen Unternehmen zu fördern, hat die Europäische Union eine Verschärfung der Regeln für die nichtfinanzielle Berichterstattung beschlossen – mit der CSRD (Corporate Sustainability Reporting Directive), die am 1. Januar 2024 in Kraft tritt. Unternehmen müssen in Zukunft umfassendere und detailliertere Informationen über ihre wesentlichen Risiken, Chancen und Auswirkungen auf Mensch und Umwelt vorlegen gemäss den European Sustainability Reporting Standards (ESRS) für die Erstellung von Nachhaltigkeitserklärungen. Unternehmen sind somit verpflichtet, dieselbe Sprache zu sprechen. Das ermöglicht einen einfacheren Vergleich von bereitgestellten Daten und verhindert eine bruchstückhafte oder verzerrte Kommunikation. Ausserdem müssen die vorgelegten Daten von Wirtschaftsprüfern wie PwC, KPMG, Deloitte oder EY geprüft werden, die üblicherweise die Abschlüsse testieren. «Durch die CSR-Direktive sind europäische Unternehmen verpflichtet, ihre Daten zu veröffentlichen, und diese Daten werden geprüft», betont Laura Kaliszewski. «Das ist ein echtes Novum. Dennoch wird diese Richtlinie nicht alle Probleme lösen.»

In erster Linie sind europäische Unternehmen betroffen. Doch mit der CSRD wurden auch Regelungen für Drittstaaten eingeführt. Ab 2028 sind alle Unternehmen, die einer erheblichen Tätigkeit (nach Umsatz und Mitarbeitenden) innerhalb der EU nachgehen, der Richtlinie unterworfen. Den Angaben von Refinitiv zufolge betrifft das annähernd 10’000 Unternehmen, davon rund ein Drittel aus den USA, aber auch viele aus der Schweiz. Wenn die erforderlichen Informationen nicht offengelegt werden, können gegen die Unternehmen Bussgelder verhängt werden, die einem bestimmten prozentualen Anteil des in der Europäischen Union erwirtschafteten Umsatzes entsprechen. Eine solche Möglichkeit verärgert Uncle Sam. «Wenn in den USA ein Klimaregulierungssystem ähnlich wie in Europa eingeführt würde, hätte das erhebliche und überflüssige Schäden für den amerikanischen Erdöl- und Erdgassektor, die Landwirtschaft und die Kapitalmärkte des Landes zur Folge», schrieben im Juni dieses Jahres der US-Senator Tim Scott und James Comer, Vertreter des US-Bundesstaates Kentucky im Repräsentantenhaus. Die beiden Republikaner verlangen vom US-Finanzministerium, die CSRD-Richtlinie mit allen Mitteln zu blockieren. «Europa ist in Sachen Nachhaltigkeit spitze», erklärt Tzoulianna Leventi, Investment- und ESG-Analystin bei abrdn. «Doch für Anleger ist das alles sehr kompliziert, weil sich die Vorschriften in diesem Bereich sehr schnell ändern und nicht überall auf der Welt die gleichen Regeln herrschen. Dennoch, eine Harmonisierung erscheint mir im Moment schwer vorstellbar.»